di Massimiliano Sammarco

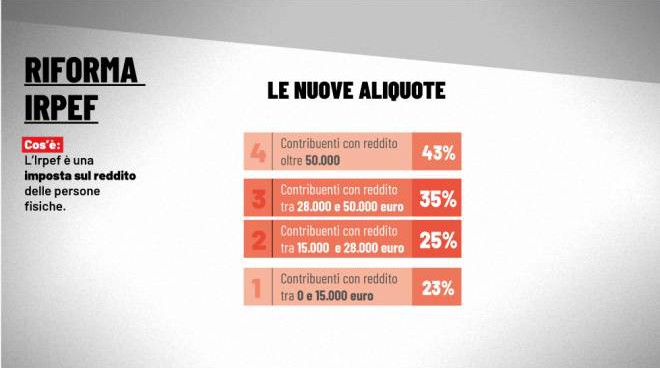

Irpef 2022, da cinque a quattro aliquote e scaglioni di reddito: c’è l’accordo sul primo tassello della riforma fiscale da inserire in Legge di Bilancio.

Dovrebbe restare al 23 per cento la prima aliquota Irpef applicata ai redditi fino a 15.000 euro. Per lo scaglione successivo e fino a 28.000 euro si va verso un taglio di due punti, dal 27 al 25 per cento, mentre dovrebbe scendere al 35 per cento l’aliquota IRPEF successiva, applicata fino a 50.000 euro di reddito, superato il quale si passerà al 43 per cento.

Quindi dai 50.000 euro in su l’aliquota sarà del 43%!!!! Stessa aliquota per chi dichiara per esempio 60.000 euro e per chi ne dichiara 800.000! L’aliquota al 23% da applicare ai redditi fino a 15.000 euro è, invece, troppo alta!

Non ci siamo! La progressività è un principio fondamentale e lasciare la stessa aliquota dai 50.000 euro in su in significa innanzitutto colpire la maggioranza degli italiani onesti e che producono ricchezza, i quali stanno in quella fascia di reddito che va dai 50.000 ai 200.000 euro.

C’è bisogno di un cambio di passo importante e strutturale. Per l’Italia quella delle riforme fiscali ed economiche non è solo una necessità non più rimandabile, è una grande sfida e un nodo da sciogliere per il futuro del Paese. La rivoluzione fiscale che proponiamo dovrebbe muoversi sul doppio binario pubblico-privato. Il pubblico interviene nelle grandi opere, mentre il privato entra con le sue attività imprenditoriali a sostegno dello Stato e per realizzare progetti industriali innovativi che creino occupazione e cultura e redistribuiscano ricchezza tra i cittadini.

Considerando la situazione critica in cui versa il Paese, diventano urgenti misure e scelte eccezionali per trasformare definitivamente l’Italia in una nazione moderna e all’altezza delle sue possibilità. Queste riforme non devono guardare all’immediato, al presente, ma a uno sviluppo futuro con una visione inclusiva e produttiva: una riforma lenta – passo dopo passo – ma costante nel tempo, che cambi completamente le radici dell’impianto tributario.

Il principio ispiratore è quello dell’investimento, dello Stato che fa ciò che l’impresa da sola non può fare e che promuove innovazione: se attiro attività sul territorio con incentivi fiscali a breve termine, a lungo termine creerò un indotto economico di crescita e di ricchezza (non solo economica ma soprattutto culturale). Con un piano così strutturato anche le imprese straniere potranno decidere di stabilirsi in Italia. Le grandi riforme possono mettere in marcia una crescita costante per quella rete infinita di PMI che rappresentano – non scordiamolo mai – la linfa vitale del sistema produttivo italiano; e sono anche gli amministratori ed i soci di queste PMI che devono fare la loro dichiarazione Irpef e non possono avere una aliquota del 43% dai 50.000 euro in su!!!

Pensiamo poi a tutti i professionisti e ai lavoratori dipendenti coinvolti in questo indotto e circuito economico. Negli altri Paesi occidentali il trend è inverso: burocrazia semplice, tassazione equa, incentivi e aiuti alle imprese sul mercato nazionale e internazionale, vero fisco amico, possibilità d’interloquire con qualsiasi apparato e livello dello Stato senz’attendere decenni, legislazione chiara e immediatezza nel modificare indirizzi e norme a seconda delle nuove situazioni che si presentano nel mercato.

Ma è proprio oggi, quando il Covid ha messo in luce le nostre debolezze, che dobbiamo creare le condizioni per essere protagonisti e superare le nostre criticità di sistema. Le imprese cercano condizioni ottimali per poter investire e produrre: servono incentivi per chi assume, per chi porta nuova tecnologia e know how sul territorio; serve una diversa tassazione, con aliquote più basse rispetto a quelle ordinarie, per chi vende sul mercato internazionale; serve la possibilità di operare anche come un holding di partecipazione per tutte le proprie succursali nel mondo e quindi anche in questo caso con un trattamento differente rispetto alla normale tassazione dei dividendi ricevuti da succursali straniere (immaginiamo anche qui i dipendenti di queste holding con una Irpef progressiva ed equa ; riusciremmo ad attrarre anche personale straniero sul nostro territorio da manager, professionisti, scienziati, etc etc ).

Pagare meno e pagare tutti con aliquote realmente progressive nell’Irpef, come nella nostra Proposta di Riforma Tributaria, significa anche combattere L’EVASIONE FISCALE ed il NERO!